相続対策で失敗しないための四原則

スムーズに資産を承継していくためには、事前の相続対策が必要です。

相続によって相続税が発生する人は、何らかの対策が必要ですが、そうでない人も相続争いにならないように事前の準備が必要です。

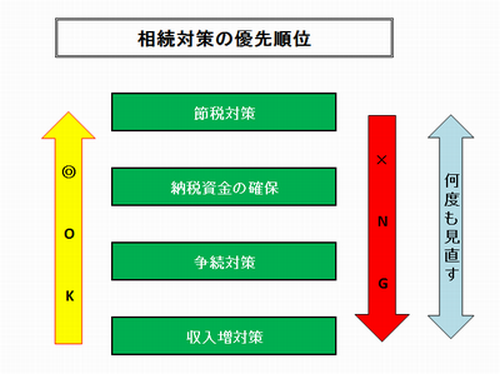

相続対策で失敗しないためには、次の「相続対策の四原則」を考えながら行ってください。

- 収入増をはかる。(収入増対策)

- 相続争いを避ける。(遺産分割対策・争続対策)

- 納税資金を確保する。(納税資金対策)

- 節税をはかる。(節税対策)

上記の四原則は、それぞれが密接に結びついておりますので、どれか一つの対策を行えば良いというものでもありません。

※ 一般的には、相続対策といえば、

・「相続対策」

・「納税資金対策」

・「相続税対策」

この3つの柱を中心に行う対策全体の事を言いますが、「収入増をはかる」ことも大変重要ですので、敢えて「相続対策の四原則」としています。

1.収入増をはかる(収入増対策)

相続時に多くのお金があれば、困難であると思われていることが解決するケースがあります。

納税資金があれば、現金での納付が可能であり、不動産を売却する必要がなくなります。

事業を受け継ぐ場合に、後継者以外の相続人にはお金を渡すことで納得してもらい、事業をスムーズに承継することが可能です。

また、お金がなく、現物分割が困難なため遺産分割協議でまとまらないことも多いのです。

このようにお金があれば、納税資金対策や争続対策にもなりますし、事業や不動産を残すことが可能になります。

そのためには、今ある資産を把握し、有効活用を考えたり、低い利回りの資産から高い利回りの資産へ組み替えて、積極的に現金収入を増やすことが必要です。

2.相続争いを避ける(遺産分割対策・相続対策)

相続争いが起きると、兄弟姉妹間や親子間の家族関係が崩壊してしまいます。

金の切れ目が縁の切れ目となってしまいます。

親が一人でも存命の場合よりも、両親とも亡くなり、兄弟姉妹だけになった場合の方が争いが多いような感じがします。

また、愛人との間に生まれた子(非嫡出子)がいる場合の遺産分割はかなりの割合で揉めるような感じが私はします。

前妻と後妻に子どもがいる場合にも争いごとになるケースがあります。

特に離婚時にもめていた場合には多いのではないでしょうか?

昔と違って、家督相続ではありません。

長男が家を継いで、両親の面倒を見ているから、当然に多く相続するものだと思っていても、家を出た次男や長女などが均等に相続を求めてくるケースも多いのです。

遺産争いが起きるのは、相続財産が分けにくい場合や相続人間でおおきな差があるときです。

前もって分けやすいような財産にしておき、財産毎にあらかじめ遺言書で決めておくことも必要です。

分けることが困難なときや相続する財産に差があるときは、事前に準備しておいた現金を渡すこともあります。

3.納税資金を確保する(納税資金対策)

相続において納税資金が不足する場合、相続税を延納するか、不動産などの資産を売却して現金を準備するか、物納するしかありません。

生前に何らかの対策をしておかないと、残された家族が資金繰りで苦労することになります。

延納は、利子税が高いし、不動産の売却で納税資金を確保しようと思っても、思うような価格や時期に売却できなかったします。

現金がなく物納をしようにも厳しい条件があってなかなか受け付けてもらえなかったりします。

相続税の申告は、相続の開始を知ってから10ヶ月以内です。

納税資金を準備するための時間がありそうでないのが現実です。

何の対策も講じずに「何とかなるだろう」と思っての納税計画は、相続税破綻を招きかねません。

遺される家族のことを思えば、事前の対策を行い納税資金を確保しておくことです。

特に、財産に現金が少なく、不動産が多い場合には、注意が必要です。

納税対策の方法(一例)

・収入を増やす

(土地の有効活用や資産の組み替えなど)

・金融資産を増やす

(不動産から金融資産の組み替えなど)

・生命保険の加入

(納税資金の不足を補う)

節税対策の所でも書きましたように、今、どのような財産があり、財産評価はいくらなのか、それに対する税額はいくらで、納税資金が足りるのか把握して対策を行っていくことが必要です。

4.節税をはかる(節税対策)

節税対策は、相続対策を行うにあたって、重要な要素であることは間違いありません。

しかしながら、『相続対策=相続税対策』であると思っている人が多いのには驚きます。

無理な節税対策は、かえって遺産分割を難しくしたり、税制改正が行われたり後の対応が難しいこともあります。

相続対策は、節税対策をメインとして考えるのではなく、あくまで他の相続対策を考慮して行いましょう。

具体的な手法は別ページで説明するとして、相続税対策は、多くの対策を組合せて、早めに始めることの方が大きな効果が得ることができます。

亡くなる直前に、あわてて行うと失敗するケースが多く、死亡まぎわの相続税対策は税務上のリスクが大きいといえます。

また、生前対策もいつ起こるかわからない「相続」の対策ですから、多かれ少なかれリスクが伴いことを理解しておいてください。

何れにしても、相続税対策は、ひとつひとつの対策効果は小さくても、多くの対策を組み合わせることにより、リスクを分散させ大きな効果を生み出すことができますので、できるだけ早めに始めることがよいと思われます。

○節税対策の基本的な方法

財産評価を下げる。

(例、アパートの建築による有効活用、宅地の利用区分の変更など)

相続財産を減らす。

(例、お金を自分の趣味のために使ってしまう、生前贈与、墓地や仏壇の購入、生命保険の加入など)

その他相続税の仕組みから考える。

(例、養子縁組、配偶者の税額軽減、小規模宅地の適用など)

今、どのような財産があり、財産評価はいくらなのか、それに対する税額はいくらで、納税資金が足りるのか把握して対策を行っていくことが必要です。

相続対策の見直し

相続対策を行う前に

相続対策の方法には、

「不動産を活用する」

「生命保険を活用する」

「生前贈与を活用する」

「遺言を書く」

「その他の対策」

がありますが、1つだけを行うのではなく、いくつかを組み合わせて対策を行うほうが有効です。

しかしながら、あまり複雑な対策やご自分が理解していない対策を行うと、後戻りができないことがあります。

それは、税制が改正されたり、社会環境や経済環境が変わったり、家族関係などが変わったりするからです。

それぞれの対策には、メリットもあり、デメリットもあります。また、リスクがあります。

すべて完璧でリスクがないという対策はありません。

相続対策を行う場合には、対策内容を十分に理解し、分からないことがあれば、遠慮なく尋ねるようにしてください。

最終的にお困りになるのは、ご自分や、ご家族であったりするわけですから。